Законом, регламентирующим деятельность самозанятых в РФ выступает ФЗ № 422 от 27.11.2018 года.

Рассмотрим что же изменилось почти за 5 лет в этом налоговом режиме, какие корректировки планируются и в какой мере они смогут повлиять на «правила игры» плательщиков НПД.

В этом посте УБ отвечает на вопросы предпринимателей о «самозанятости».

Кто может стать самозанятым?

Применять специальный налоговый режим, другими словами, стать самозанятым могут как физические лица, так и индивидуальные предприниматели, которые планируют вести предпринимательскую деятельность без привлечения наемных работников.

Критерии для получения статуса

плательщика налога на профессиональный доход (НПД)

- По возрасту (пункты, касательно 14-ти и 16-ти лет вступили в силу с 2022 года):

- Совершеннолетние лица;

- Лица, которым исполнилось 16 лет;

- Лица, которым исполнилось 14 лет с разрешения родителей/ получения.

2. По гражданству:

- Граждане РФ;

- Граждане стран Евразийского экономического союза, при условии наличия ИНН (письмо Минфина № 03-11-11/2644 от 20.01.2020).

Как выбрать регион?

С 2022 года стать плательщиком НПД можно в любом регионе страны.

Выбор региона может зависеть от осуществляемой деятельности и не совпадать с местом регистрации или местом проживания.

Например, ИТ-специалист, проживающий в Челябинске предоставляет услуги клиентам из Москвы может:

- выбрать при регистрации регион Москва или

- изменить на регион на Москва (смена региона возможна не чаще 1 раза в год).

Какие виды деятельности под запретом?

Плательщики НПД не могут вести деятельность связанную с:

- добычей и реализацией полезных ископаемых;

- перепродажей чужих товаров;

- реализацией подакцизных товаров и товаров, подлежащих обязательной маркировке;

- интересами другого лица на основе агентского договора, договорами поручения и комиссии;

- доставкой товаров в интересах других лиц (за исключением случаев, когда курьер на НПД ККТ).

Также самозанятым запрещено предоставлять услуги как нынешнему работодателю, так и бывшему работодателю, в течение 2-х лет после прекращения трудовых отношений.

Нарушителей всевидящее око ФНС находит быстро - алгоритмы автоматизированной системы проводят анализ по источникам выплат, находят взаимосвязи плательщиков НПД с их бывшими работодателями.

По результатам такого анализа компания-нарушитель попадает под налоговый прессинг.

Разрешенные виды деятельности для самозанятых

ФЗ-422 не содержит жесткого перечня разрешенных видов деятельности, т.е. заниматься можно всем, что прямо не запрещено. С действующим списком всегда можно ознакомиться в приложении «Мой налог».

В этом же приложении самозанятый может добавить/ изменить виды деятельности. Количественных ограничений нет.

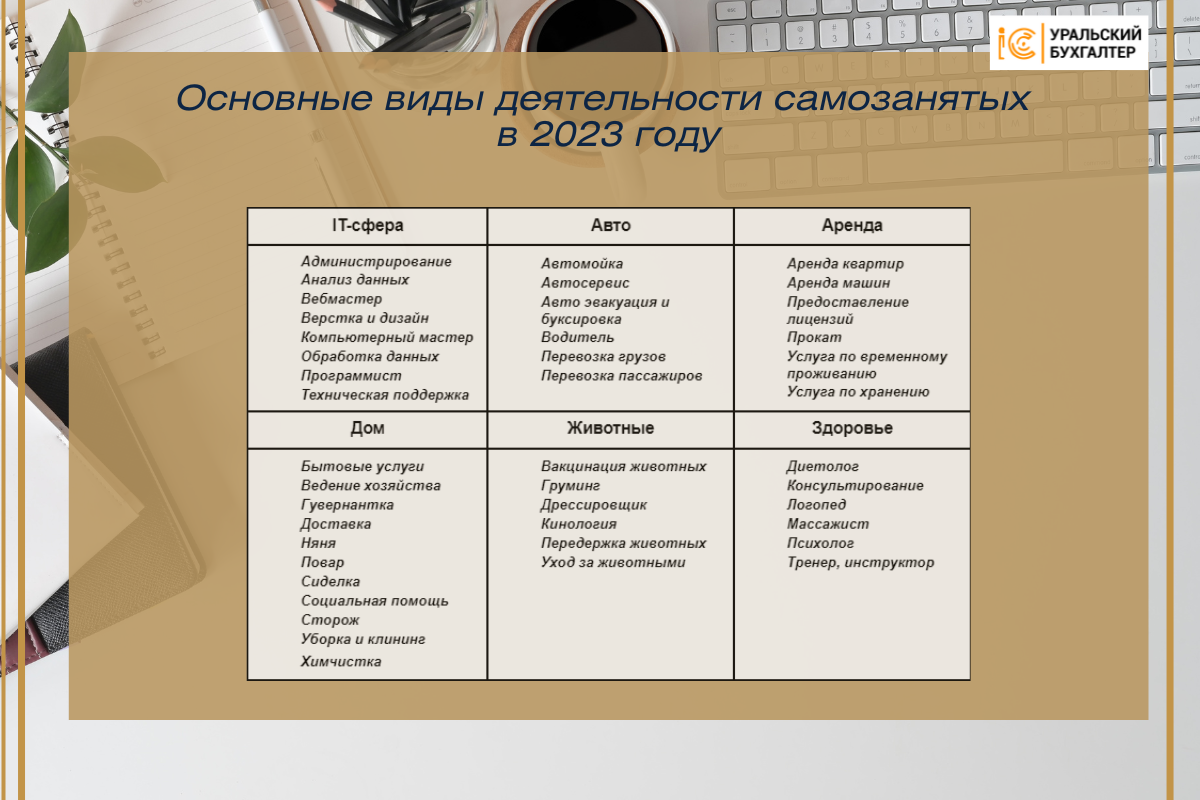

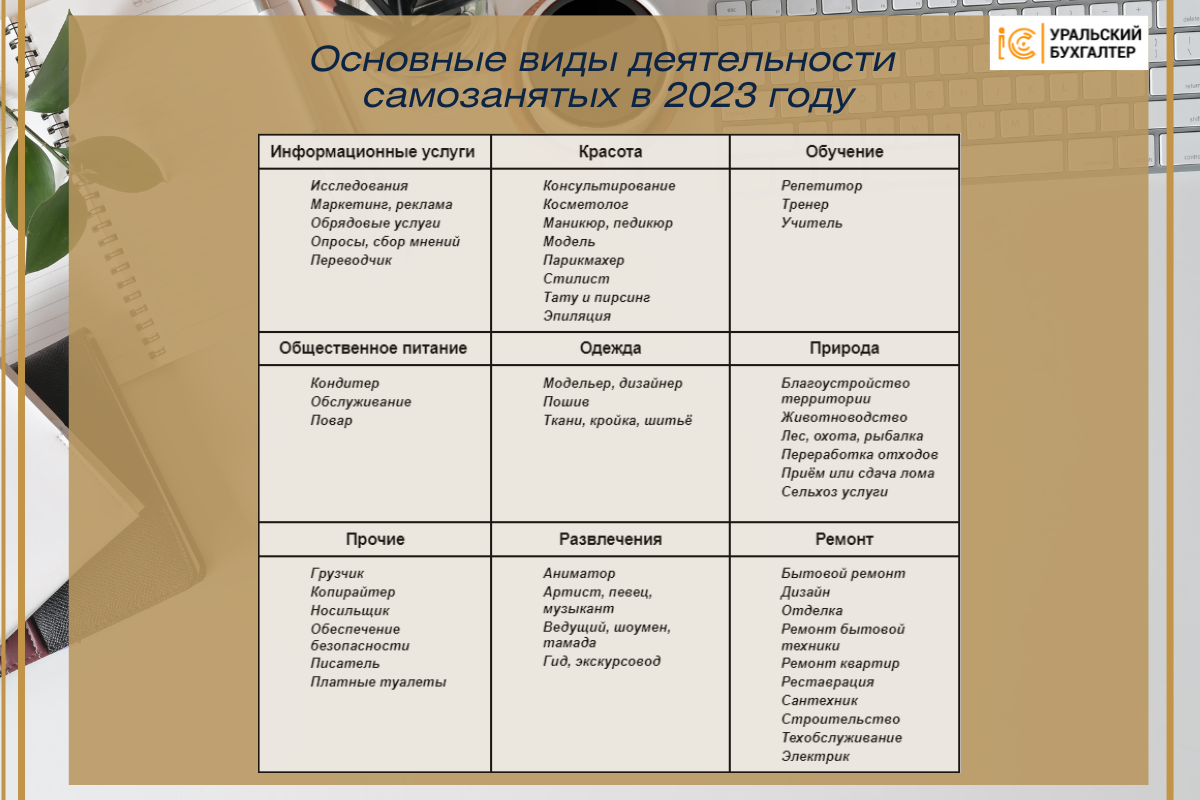

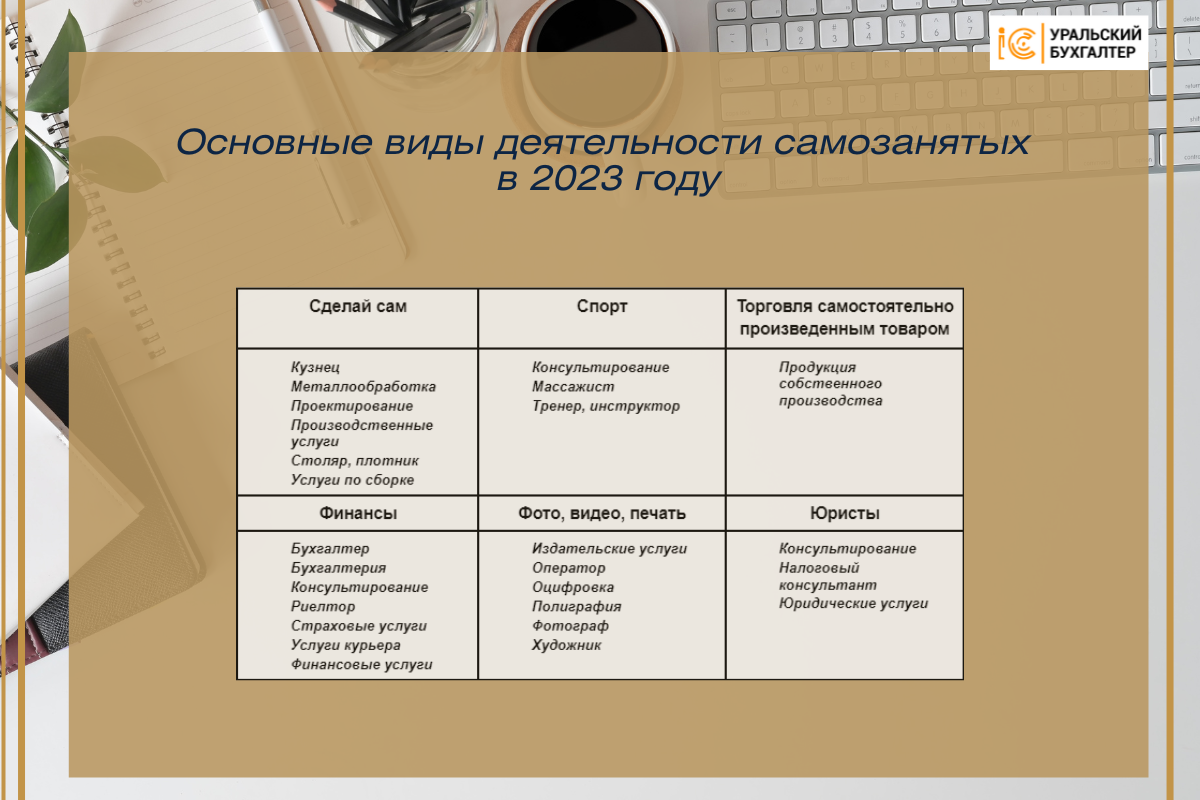

Основные виды деятельности самозанятых в 2023 году

Работа с госзакупками

Немногие из самозанятых знают, что у них есть право принимать участие в госзакупках. Это право регулируется законами ФЗ-223 и ФЗ-44.

Доля закупок именно для МСП, в т.ч. самозанятых в спецторгах установлена в размере не менее 18%, и крупные госкомпании это правило выдерживают.

Для принятия участия в торгах самозанятому необходимо:

- получить электронную цифровую подпись и

- аккредитоваться на электронной торговой площадке.

Изменения для самозанятых находящиеся в режиме «рассмотрения»

В настоящее время на рассмотрении находятся 2 вопроса.

- Минпромторг предлагает разрешить самозанятым производить и реализовывать товары, подлежащие маркировке.

Скорее всего такое решение будет принято с оговоркой, что самозанятый должен получить статус ИП, оставлять при этом плательщиком НПД.

2. Правительство изучает законопроект о налоговом вычете для самозанятых моложе 18-ти лет.

В случае его принятия несовершеннолетние самозанятые смогут при регистрации получить бонус в сумме 22 130 рублей, который можно использовать на сокращение налогов

Планируете попробовать себя в статусе самозанятого, но сомнения остаются? Задайте ваш вопрос в комментариях.